什么是所得税申报表?所得税申报表 (ITR) 是纳税人每季度和每年向国税局 (BIR) 提交的一份文件,用于申报他们过去一年的收入、利润、支出、损失和其他重要的税务相关信息。这些数字允许纳税人计算他们欠政府的所得税。

为什么你应该报税和纳税

如何在菲律宾提交所得税申报表

在菲律宾,报税和纳税是一个耗时且复杂的过程。例如,根据世界银行数据,2019年该国准备和纳税大约需要171个小时。 这就像花费 21 个 8 小时工作日或大约一个月来遵守法律。更不用说报税所需的工作量(和杀手级的数学技能)了。 你会经历报税和缴税的痛苦,还是免去自己的麻烦? 如果您是雇员,您别无选择,因为您的税款由您的雇主通过扣除工资的方式代扣代缴。 但是,如果您是个体经营者,那么忽略您的纳税义务是非常诱人的,对吧? 对履行纳税义务有第二个想法?在菲律宾拥有 ITR 的好处可能会让您信服。 1. 获得贷款和信用卡ITR 是贷款和信用卡申请通常需要的财务文件之一。对于没有工资单的自雇菲律宾人,ITR 可以作为收入证明。 拥有 ITR 向贷方表明您赚取了足够的收入,因此可以偿还债务。 像 ITR 这样的简单文件可以帮助您满足紧急现金需求和长期财务目标。即使您现在不需要贷款,您将来也可能会这样做。有一天,您可能不得不通过银行的汽车贷款购买汽车。或者您可能需要获得Pag-IBIG 住房贷款来购买您的梦想家园。 2. 签证申请收入文件美国、日本、韩国等国家和申根区 国家对菲律宾游客有严格的签证要求。要进入这些地方,您需要提交显示收入证明的文件,包括 ITR。 想探索世界更多地方吗?提高您获得梦想目的地签证的机会——提交您的 ITR 并缴纳所得税。 3. 业务增长对于 B2B 企业,作为个体承包商或供应商的认证通常需要 ITR 等税务文件。 如果不证明您正确申报并支付了公司的所得税,您就无法获得更多客户。 增加您的客户群对于发展您的业务至关重要,因此请确保您履行了纳税人的职责。 对于自由职业者来说,向客户开具正式收据的能力给他们带来了优势。高薪客户,尤其是大公司,需要独立承包商的 OR。 4. 遵守法律

如果上面讨论的报税和支付福利对您来说都不重要,那么担心逃税处罚可能会迫使您遵守法律。 BIR 对逃税者处以 25% 至 50%的罚款应缴税款加上双倍法定利率(或 12%)年利率关于未缴税款。这种违规行为还可能导致一到十年的监禁。 还有挥之不去的压力和焦虑,BIR 可能会因未能提交和/或缴纳所得税或更糟的情况向您发送通知信,命令关闭您的业务,直到您提交并支付正确的税款。 简而言之,正确报税和纳税会让您高枕无忧。您可以专注于经营和发展您的业务,而不是一直担心。 谁需要提交 ITR 和纳税?

如何在菲律宾提交所得税申报表

如果您属于以下任何纳税人类别,则法律要求您提交报税表并缴纳税款: 1.个人纳税人。a.居住在菲律宾并从该国境内和/或境外获得收入的菲律宾人,包括以下内容: - 在纳税年度内的任何时间拥有两个或两个以上雇主(无论是同时还是相继)的雇员

- 一个雇主或多个雇主的雇员,其上一年的所得税被错误扣缴,导致在日历年内退税或承担责任

- 拥有一个雇主且其配偶不符合替代申报条件的雇员,即使已正确扣缴所得税

- 自雇人士(自由职业者、单身业主、专业人士等)从其业务或专业中赚取收入

- 在纳税年度内从雇主那里获得薪水和从其业务或专业中获得收入的混合收入者(即同时从事自由职业和/或经营副业的雇员)

- 从与业务或专业无关的来源(即被动收入)赚取收入的个人,除了领取薪水外,还没有缴纳最终预扣税

b.在国外生活或工作的菲律宾人,例如 OFW 和移民,并从菲律宾境内获得收入(仅从菲律宾获得的收入应纳税。) c.从菲律宾境内获得收入的 外国人,无论他们居住在国内还是国外(只有从菲律宾获得的收入才应纳税。) 2. 非个人/企业纳税人无论它们是如何形成或组织的,以下类型的公司和合伙企业都应提交申报表并缴纳所得税: - 从菲律宾境内外来源赚取收入的国内公司

- 从菲律宾境内获得收入的外国公司

- 从事贸易或业务的遗产和信托

谁不需要在菲律宾提交 ITR?并非所有收入者都必须提交所得税申报表。税法_如果某些人符合以下任何条件,则可免除其所得税申报: 1. 年应税收入25万菲律宾比索及以下的就业和个体经营者BIR 网站特别指出,纳税年度内 250,000 菲律宾比索或以下的应税收入(而非总收入)可免除工人所得税申报。 应税收入和总收入是两个不同的东西。您的总收入是您的总工资(扣除之前),而应税收入是您的总收入中应纳税的部分。 这意味着您的应缴税款(总收入减去允许的扣除额)必须等于或低于 250,000 菲律宾比索,才能免除申报所得税。 2、正确扣缴所得税的员工如果您在纳税年度只有一个雇主,并且您的所得税已正确扣缴(意味着您在年底到期的税款等于您的雇主扣缴的税款),则您无需提交 ITR。 3. 符合替代备案的员工替代申报是指雇主代表其雇员提交 ITR。根据TRAIN 法(第 10963 号共和国法案),如果满足以下两个要求,员工可免于提交年度 ITR(BIR 表格 1700): - 雇员在纳税年度内仅从菲律宾的一个雇主处获得了纯粹的补偿收入,无论金额多少。

- 雇主已正确扣缴所得税(应缴税款等于扣缴税款)并提交了 BIR 表格 2316(补偿支付/扣缴税款证明)。

在替代申报系统下,带有 BIR“收到”印章的 BIR 表格 2316 被视为员工的替代 ITR。 4. 最低工资收入者在菲律宾赚取最低工资 (MWE)的员工无需缴纳所得税。他们的基本工资——以及加班工资、假期工资、夜间差额工资和危险工资——都是免税的。 同时,同时也是企业主或自由职业者 的 MWE 必须自行报税。 根据国家工资和生产力委员会的数据,截至 2019 年 12 月,马尼拉大都会的每日最低工资为农业工人 417.36 菲律宾比索或非农业工人 448.25 菲律宾比索。 对于该国其他地区,农业部门的每日最低工资为 211.10 菲律宾比索至 319.71 菲律宾比索,非农业部门为 218.92 菲律宾比索至 332.23 菲律宾比索。

5. 单一所得已缴纳最终预提所得税的纳税人仅获得某些类型收入(例如乐透奖金和版税)的人已经在缴纳最终预扣税,因此无需申报所得税。 例如,仅通过文学或音乐作品的版税赚取收入的人必须提交一组不同的最终预扣税申报表(可以从 BIR 网站下载 适当的税表)。 6. 所得税免税个人(根据税法和其他特殊法律)免缴所得税的菲律宾人也免于提交 ITR。这些人包括 OFW 和仅在菲律宾境外赚取收入的移民。 谁可以免缴所得税?

以下个人和实体在菲律宾免缴所得税: - 从菲律宾以外的来源赚取收入的菲律宾移民或外国永久居民

- 从菲律宾以外的来源赚取收入的陆上和海上 OFW

- 最低工资收入者(除基本工资外,加班费、假期工资、夜班差额工资和危险工资也免税。)

- 一般专业合作伙伴关系(由专业人士创建,其唯一目的是从事他们的共同职业)

税法第 30 条列举的公司享受所得税假期的人(即 BMBE、PEZA、BOI 等)由 Home Guaranty Corporation 担保的建筑和贷款协会社会保障体系 (SSS)政府服务保险系统 (GSIS)菲律宾健康保险公司(PHIC 或 PhilHealth)当地水域

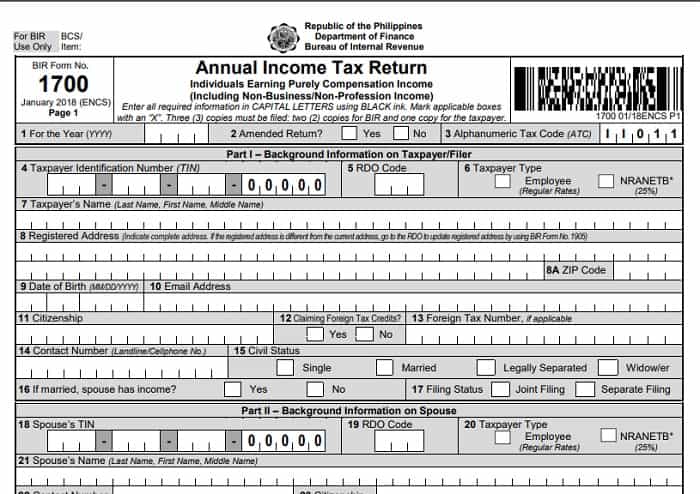

提交所得税申报表时需要哪些税表和要求?1. 使用 BIR 表格 1700 进行年度所得税申报

如何在菲律宾提交所得税申报表

a.BIR 表格 1700 的用途是什么?BIR 表格 1700 是仅赚取补偿收入但不符合替代申报条件的员工使用的年度所得税申报表。它应在每年 4 月 15 日或之前提交,涵盖上一个纳税年度的收入。 b.谁应该提交 BIR 表格 1700?在以下任何情况下,某些员工必须自行提交 BIR 表格 1700: - 雇员在纳税年度内从两个或多个雇主(无论是同时还是一个接一个)获得补偿收入

- 所得税被错误扣缴,导致退税或纳税义务,无论雇员在纳税年度内为一个雇主还是多个雇主工作

- 雇员获得了未缴纳最终预扣税的被动收入(除就业收入外)

- 雇员的配偶不符合替代申报的条件,即使雇员有一个雇主并且他/她的所得税已正确扣缴

- 外国公司派遣的非居民外国雇员为其在菲律宾的区域办事处工作

c.提交 BIR 表格 1700 的要求- 三份完成的BIR 表格 1700

- 完成的BIR 表格 2316(补偿支付/预扣税证明)

- 对于那些使用税收抵免证明纳税的人:批准的税收借记通知单

- 对于非居民外国人:外国税收抵免证明

- 对于提交同年修正报税表的纳税人:之前提交的 ITR 和纳税证明

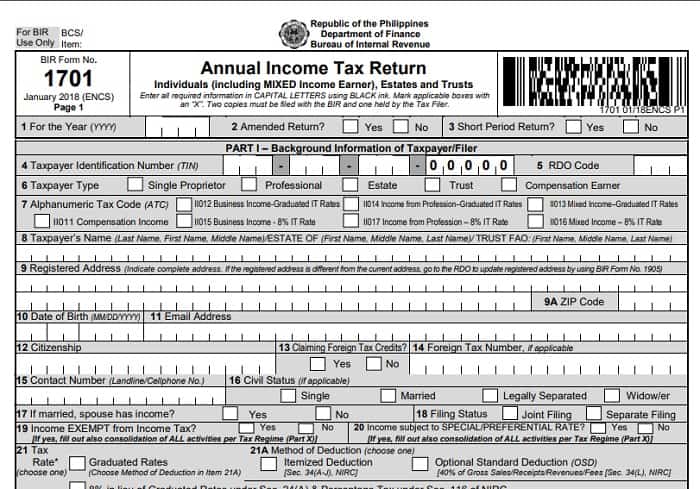

2. 使用 BIR 表格 1701 提交年度所得税

如何在菲律宾提交所得税申报表

a.BIR 表格 1701 的用途是什么?BIR 表格 1701 是自雇人士、混合收入者、遗产和信托用于申报其年度所得税的申报表,无论总收入如何。它应在每年 4 月 15 日或 4 月 15 日提交,涵盖上一个纳税年度的收入。 b.谁应该提交 BIR 表格 1701?- 自雇纳税人(如自由职业者、独资经营者和专业人士)在累进所得税率下享受逐项扣除

- 混合收入者

- 从事贸易或业务的遗产管理人或执行人

- 信托受托人、未成年人监护人或与从事贸易或业务的受益人有信托关系的任何人

c.提交 BIR 表格 1701 的要求- 三份完成的BIR 表格 1701

- 对于年销售额或收入总额为 300 万菲律宾比索及以下的纳税人:三份已完成的 BIR 表格 1701 AIF(账户信息表)

- 对于年销售额或收入总额超过 300 万菲律宾比索的纳税人:独立注册会计师证书和经审计的财务报表

- 已完成的BIR 表格 2316(补偿支付/预扣税证明),如适用

- 已完成的BIR 表格 2304(收入支付证明,无需缴纳预扣税),如适用

- 已完成的BIR 表格 2307(源头扣缴的可抵扣税款证明)(如适用)

- 对于那些使用税收抵免证明纳税的人:批准的税收借记通知单

- 对于非居民外国人:外国税收抵免证明

- 对于提交同年修正报税表的纳税人:之前提交的 ITR 和纳税证明

- 上一年超额税收抵免的证明(如适用)

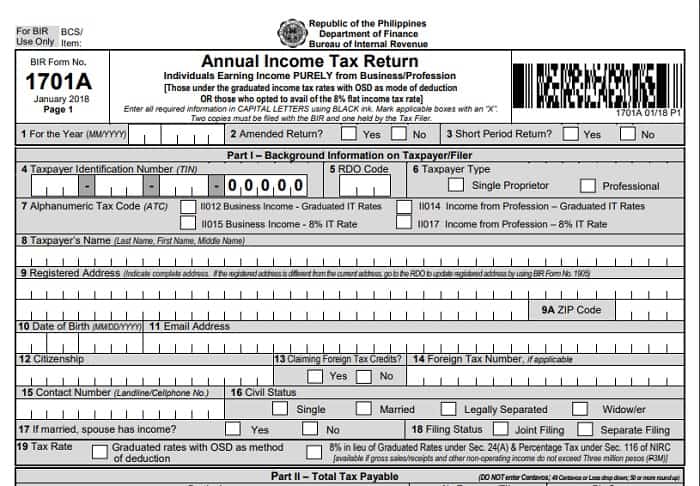

3. 使用 BIR 表格 1701A 进行年度所得税申报

如何在菲律宾提交所得税申报表

a.BIR 表格 1701A 的用途是什么?BIR 表格 1701A 是每年 4 月 15 日或之前仅赚取商业或专业收入的纳税人提交的年度所得税申报表,涵盖其上一个纳税年度的收入。 这份新发布的纳税申报表不应与 BIR 表格 1701 混淆。虽然这些纳税表格的用途相同,但正确使用的纳税申报表取决于纳税人选择的税率(是累进税率还是 8% 统一税率)和扣除方式(分项扣除或40%可选标准扣除)。 b.谁应该提交 BIR 表格 1701A?

只有选择以下任何一种方式的自雇纳税人才能使用 BIR 表格 1701A: - 累进税率下的可选标准扣除,不考虑销售总额/收入和其他营业外收入

- 8% 的固定所得税税率,其总销售额/收入和其他营业外收入不超过 300 万菲律宾比索

C。提交 BIR 表格 1701A 的要求 4. 使用 BIR 表格 1701Q 进行年度所得税申报

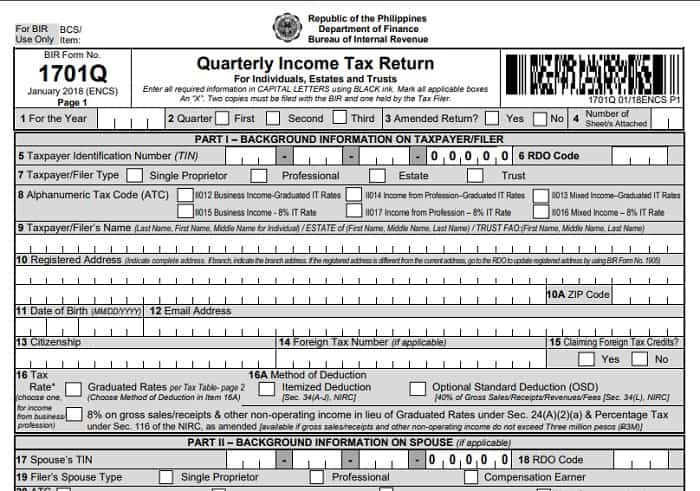

如何在菲律宾提交所得税申报表

a.BIR 表格 1701Q 的用途是什么?BIR 表格 1701Q 是自雇人士、混合收入者、遗产和信托每季度在其年度 ITR 之外提交的所得税申报表。 它在当前纳税年度的 5 月 15 日(第一季度)、8 月 15 日(第二季度)和 11 月 15 日(第三季度)或之前提交。 第一个季度的 ITR 至关重要,因为您可以在其中指明您的首选所得税税率(分级税率或 8% 统一税率)。如果您选择累进税率,您还必须在两种扣除方法(逐项扣除或可选标准扣除)之间进行选择。 一旦您做出选择,在纳税年度内就不能再更改,除非您的总销售额/收入超过 300 万菲律宾比索(如果您最初选择 8% 统一税率,这将自动更改为累进税率) . 您选择的税率(以及扣除方法,如果您使用分级税率)也是您在年度 ITR 中指明的内容。 如果您改变主意,则必须再等一年才能切换到不同的税率选项,只有在提交下一年的第一个季度 ITR 时才能这样做。 b.谁应该提交 BIR 表格 1701Q?- 自雇纳税人

- 混合收入者

- 从事贸易或业务的遗产管理人或执行人

- 信托受托人、未成年人监护人或与从事贸易或业务的受益人有信托关系的任何人

c.提交 BIR 表格 1701Q 的要求 如何在菲律宾提交所得税申报表:3 种方式在菲律宾,纳税人和提交 ITR 的方式有三种:eFPS、eBIRForms 和手动。 1.手动归档手动归档涉及亲自提交您完成的 ITR。当 eFPS 和 eBIRForms 关闭或不可用时,这种报税方法是另一种选择。 此外,如果 eFPS 和 eBIRForms 设施中尚未提供特定 ITR 的最新版本,纳税人必须手动提交。 如何手动提交和支付 ITR - 从 BIR 网站下载相应 ITR 的 PDF 文件(参见上一节)。

- 打印三份 ITR。

- 填写适用的字段。

- 前往您注册的税务区办公室 (RDO)管辖范围内最近的授权代理银行 (AAB) 。如果您所在地区没有 AAB,请访问您的 RDO 中的税收官或授权的市/市财务主管。

- 提交您完成的 ITR 以及要求。

- 缴纳应缴税款。

- 从出纳员处收到盖章并经过验证的 ITR 和存款单的副本(或电子收入官方收据或 eROR,如果您在 RDO 中缴税)。

2.电子申报及支付系统(eFPS)BIR eFPS 仅适用于特定类型的纳税人(不包括自由职业者和小企业主),提供了一种便捷的在线报税和纳税方式。它不仅消除了手动申报的麻烦,还消除了人为错误的风险,因为它在将所有纳税人的数据传输到 BIR 之前对其进行验证。

3.电子 BIR 表格 (eBIRForms)eBIRForms 基本上是一个可以在计算机上下载的报税软件。它使纳税人,特别是那些没有资格使用 eFPS 的人,可以离线或在线提交纳税申报表。

提示和警告

1. 至少在截止日期前三天报税通常,BIR 不会延长纳税期限。所以如果你错过了截止日期,你必须支付迟交的罚款7. 我们都知道缴纳年度所得税的截止日期为 4 月 15 日。但是,所有纳税人都需要记住其他类型的税收的最后期限。 为了避免迟交税款,请准备好纳税截止日期日历。BIR 有一个正式的税务日历,您可以在 BIR 网站的主页上找到它。 为什么要在到期日前至少三天报税? 由于网络拥塞,您可能会在最后一刻报税和缴税时 遇到使用 BIR 的电子报税设施(eFPS和eBIRForms )的问题。 在提交申请的最后一天,手动操作并没有好转——您将在 RDO 排队数小时,而无法保证您会在截止日期前完成。 因此,尽早提交和支付您的纳税申报表以避免不便和罚款非常重要。 2. 在正确的地点提交纳税申报表在哪里报税和缴税与何时报税一样重要。 在您注册地以外的税务区办公室 (RDO) 提交申请将收取 1,000 菲律宾比索至 50,000 菲律宾比索的折衷罚款,具体取决于总销售额加上 25% 的应缴税款附加费和 12% 的未付年利息税 . 这意味着如果您的应缴税款价值数十万或数百万比索,您将支付巨额罚款。 处罚也适用于被强制使用 eFPS 或 eBIRForms 提交纳税申报表但手动提交的纳税人。 在提交您的 ITR 之前,请确保您将前往正确的地点。联系 BIR 热线或访问最近的 RDO 以验证您当前注册的 RDO。 确认您的正确 RDO 后,继续向您的 RDO 管辖范围内的任何授权代理银行 (AAB)提交您的 ITR。如果您所在地区没有 AAB,请向 RDO 的税收官提交您的报税表。 从菲律宾赚取收入的非居民外国人的纳税申报表必须向南奎松市的RDO No. 039或位于奎松市迪利曼 BIR 路 BIR 国家办公大楼 的专员办公室提交。 需要通过 eFPS 或 eBIRForms 提交的纳税人应避免手动提交,除非系统关闭且 BIR 已发布有关手动提交的建议。

3. 使用网上报税服务更容易报税报税过程中的每一步——从计算应缴税款、填写到提交纳税申报表——都是繁琐而复杂的。对于个体经营者和混合收入纳税人来说,这可能会消耗掉他们原本可以用于发展业务或提高技能的宝贵时间和精力。 幸运的是,您不必自己做所有事情。纳税人现在可以在他们的电脑或智能手机上使用基于浏览器的平台和用于报税的移动应用程序。 这些在线报税服务通过自动化流程帮助提交 ITR,节省忙碌的纳税人的时间,是的,理智。这样,个体经营者可以专注于经营和发展他们的业务。 当今最知名的在线报税平台包括 Taxumo、Moneygment 应用程序、JuanTax 和 Tax Whiz 应用程序。 一般来说,在线报税服务的运作方式如下:您在平台上对您的收入、支出和其他相关税务数据进行编码,它会自动填写纳税申报表,计算应缴税款,并为您归档 ITR。在线平台还支持扫描和上传收据、账单、发票和其他证明文件,以便更轻松地跟踪业务费用。 为方便起见,在线报税服务每笔交易收取 100 菲律宾比索至 5,000 菲律宾比索的费用,具体取决于您使用的套餐。 4.对ITR的N个备案将受到法律的惩罚根据我们的法律,未提交所得税申报表将受到相应的处罚。事实上,财政部强调,不提交 ITR 是一种犯罪行为。《国家国内税收法》第 255 条规定,任何被要求提交 ITR 且未提交的人将被处以不超过 10,000 菲律宾比索的罚款,并处以不少于一年但不超过 10 年的监禁。 |